破局与重塑:高性能芯片产业的“三重重构”与中国力量的崛起

风暴揭幕:一次芯片涨价引发的全球震荡

2025年8月,德州仪器(TI)向全球电子产业投下“深水炸弹”:超6万款芯片价格暴涨10%-30%,工控与车规类核心器件涨幅突破25%,车用生物传感芯片单价一夜翻倍,工业PLC模块交付周期从16周拉长至52周。这场史诗级涨价瞬间引发产业链海啸:头部新能源车企因BMS芯片断供被迫削减30%产能,5G基站建设因射频组件短缺大规模停滞。

事件彻底撕破了全球半导体分工的温情面纱——当美系巨头垄断75%高端市场份额时,技术霸权正异化为供应链劫持武器。TI毛利率从2022年68.8%骤降至56.8%后,其“保利润优先”策略的本质,是将美国制造业回流成本与中国“芯片原产地追溯新规”引发的125%关税,全数转嫁给下游客户。60%的毛利率如同达摩克利斯之剑,悬在每一个依赖进口芯片的产业头顶。

更深层的危机在于规则体系的崩塌。涨价不仅是成本冲击,更是地缘博弈的缩影:美国以关税重塑供应链,中国以本土替代反制,而TI等巨头则在裂痕中收割定价权红利。当一辆电动车因芯片涨价成本激增500元,当工厂自动化项目因交期延误无限搁置,这场博弈的代价已由全球消费者共同承担。芯片霸权与产业安全的终极矛盾,在此刻刺穿所有伪装——它宣告了“全球化供应链”神话的终结,也点燃了国产替代最炽热的火种。基于此,本篇内容将深入解析:

市场风暴:当前高性能芯片市场面临的核心挑战

三重“重构”:供应链韧性重构、技术路线重构、价值分配重构

动态博弈:中国厂商的关键作用及市场价值再分配趋势

风暴之眼:高性能芯片供应链的韧性重构

(一)全球高性能芯片供应链的脆弱性解剖

美国商务部2025年再次加码芯片出口管制新规的同时,暴露了一个令人窒息的现实:全球高性能芯片供应链本质上是一座建立在断层线上的精密大厦。新规将消费级显卡RTX 4090等高性能芯片纳入管制范围,还阻止中国企业通过第三国获取芯片或云算力资源。这一政策是地缘政治武器化的体现,直接导致英伟达股价暴跌8%,中国AI企业芯片订单交付陷入困境。

供应链的脆弱性远不止于政治干预,更植根于关键环节的结构性垄断。ASML垄断7纳米以下光刻机,日本JSR掌控70%高端光刻胶,信越化学占据30%大硅片市场,中国高端芯片制造关键材料进口依赖度超80%。2024年美国对14纳米以下设备出口管制暴露了供应链的“阿喀琉斯之踵”,2023年“TI电源管理芯片涨价事件”则凸显国产替代缺失下的议价权丧失。

更危险的是,突发性冲击正在成为新常态。疫情致马来西亚封测厂停工引发全球汽车芯片短缺,2024年红海航运危机使芯片原材料运输周期延长、成本飙升,俄乌冲突后东欧替代基地又面临基础设施薄弱、劳动力短缺等问题,这些因素叠加形成“复合型危机”。

(二)全球供应链的范式迁移与中国的战略觉醒

当“窒息时刻”反复上演,供应链韧性重构从企业备选项升维为国家战略必选项。美国《芯片法案》以520亿美元补贴吸引台积电、三星赴美建厂,欧盟《芯片法案》以430亿欧元推动本土产能,这些举措共同指向一个目标:通过地理分散化对冲地缘政治风险。而更深层的变革在于供应链范式的三重迁移:

①近岸外包的东欧实验:中东欧国家成为全球制造业版图的新变量。2022-2023年间,外国企业在波兰、匈牙利等15个“近岸目的地”承诺的制造业投资达820亿美元,较疫情前增长62%。比亚迪、宁德时代等中企在匈牙利布局,宝马等欧企要求中企就近设厂,因海运成本已超过本地生产溢价。东欧的吸引力在于其成本差优势:土地成本仅为西欧的1/3,工程师薪资是德国的60%,且享欧盟零关税便利。

②友岸外包的政治筛选:当“信任”成为比“效率”更优先的指标,半导体供应链正按意识形态重组。美国推动“友岸外包”,将关键产业如半导体、新能源转移至盟友国家。这种“价值观贸易圈”的形成,使RISC-V开源架构因零授权费规避专利政治化风险,2024年出货量突破100亿颗,中国贡献超50%,打破指令集垄断。

③本土替代的临界突破:中国市场的反制已从被动响应转向主动重构。2024年数据显示,中国成熟制程芯片自给率从30%飙升至70%,美国芯片对华出口额从1200亿美元跌至450亿美元。新能源汽车领域,车规级MCU国产化率从5%提升至12%,市场规模突破300亿元;工业FPGA芯片国产替代率达8%。华为Mate 60 Pro的麒麟9000S芯片验证了在7纳米制程限制下,通过Chiplet异构集成与算法优化仍可达到旗舰性能。

万创投行认为,供应链韧性三重范式迁移的本质,是从“Just-in-Time”零库存模式转向“Just-in-Case”防御性布局。正如摩根士丹利所警示:没有任何国家能完全取代中国制造,理性选择是“中国+N”策略——即在中国保留基础产能服务本土市场,同时在越南、墨西哥、东欧等地建立备份产能。

(三)中国方案:敏捷制造与生态协同的破局之路

面对全球供应链重构浪潮,中国高性能芯片产业正以非对称创新开辟独特路径。不同于美国在尖端制程的压倒性优势,中国方案的核心在于敏捷制造能力与生态协同效率,通过多层次创新填补供应链缺口。

1、特色工艺的快速迭代范式

当先进制程遭遇设备封锁,中国厂商选择在成熟制程优化与架构创新上构筑竞争力,而更值得关注的是特色工艺与Chiplet技术的融合突破:

在AI芯片领域,国内企业通过Chiplet实现CPU与GPU高效互联,使大模型推理成本直降35%;

国产5纳米Chiplet封装产品已开始量产,利用硅中介层实现百亿级晶体管互连,性能媲美4纳米单芯片;

三维堆叠技术将28纳米芯片的性能功耗比提升至接近7纳米水平,为智能座舱、边缘计算等场景提供“够用且可靠”的解决方案。

这种“以时间换制程”的策略,使国产芯片在AIoT、工业控制等碎片化市场快速渗透。

2、产能柔性调度的智能底座

制造弹性不仅取决于工艺突破,更依赖产能动态配置能力,其中更深层的变革在于产业链垂直整合。长三角以上海为中枢,聚集中芯国际、华虹半导体等制造龙头,形成从EDA工具设计到高端封测的完整链条,贡献全国50%芯片产能;珠三角依托深圳设计产业集群,孵化出华为昇腾AI芯片生态;环渤海地区以北京研发中心+天津材料基地联动,构建“研产一体”网络。2024年前三季度,全国集成电路产量达3156亿块,同比增长26%,产业销售收入突破1.5万亿元。这一增长背后是区域协同效应对供应链割裂的抵消。

3、生态协同的破壁之战

真正的供应链韧性建立在技术自主权基础上。中国半导体产业正从单点突破转向系统化生态构建:

IP领域:国产NA900成为全球首款通过ISO 26262 ASIL-B/D认证的RISC-V CPU IP,性能比肩ARM Cortex-M7;

设备领域:国内企业纳米级等离子刻蚀机进入量产,支撑国产设备市占率从2020年的15%升至2024年的28%;

材料领域:国产光刻胶在248纳米KrF环节实现量产,湿电子化学品打入台积电供应链。

万创投行认为,中国的破局之道本质上是韧性三角的构建:通过成熟制程深度优化、柔性制造网络提升、开源生态主导形成动态平衡。过度管制使美企丧失中国市场,却意外为中国送上“最昂贵的教育课”:中国用三年时间催生出完整产业链。尽管在EUV光刻机、EDA工具等环节仍需攻坚,但那个“卡脖子即窒息”的时代,正加速成为历史。

创新突围:技术路线的分化与多元重构

(一)摩尔定律的黄昏与多元技术路径的崛起

2025年起,全球半导体产业面临摩尔定律经济模型的系统性坍塌:5纳米晶圆厂建设成本飙升至160亿美元,3纳米工艺研发投入高达78亿美元,但全球头部芯片企业营收增速普遍低于5%。物理层面,3纳米以下制程的量子隧穿效应导致晶体管关闭状态功耗激增37%,迫使芯片厂商降低运行频率或关闭部分核心以避免过热。在这种背景下,超越摩尔定律的技术路线迎来爆发式增长,形成三条核心突围路径:

Chiplet与先进封装:通过模块化集成突破单晶片局限。国内高性能芯片企业加码面板级封装和12英寸晶圆级扇出技术,中科芯实现5μm线宽和10:1深宽比的硅通孔,支持1024位/4.8mm高速互连,通过30W高功耗可靠性验证。

RISC-V与开源架构:2024年全球RISC-V芯片出货量突破100亿颗,中国贡献超50%份额,其中30%用于AI推理场景。

存算一体与异构集成:华为昇腾平台通过近存计算技术,实现808 Tokens/s的推理吞吐(时延<100ms),降低对HBM内存带宽依赖,Chiplet将CPU与GPU集成,使大模型推理成本直降35%。

物理瓶颈与供应链压力的双重作用,正推动全球高性能芯片产业从单一制程竞赛转向多维技术重构。在这一轮重构中,中国厂商凭借对场景需求的深度理解和快速工程化能力,正在特定赛道建立非对称优势。

(二)中国力量的硬核技术突破

面对技术路线多元化的大趋势,中国芯片产业采取了三步走策略——追赶成熟技术、深挖特色工艺、突破系统架构,在不同赛道精准发力。

1、精度对标:追赶关键指标

在那些技术更新没那么快、但要求很“精”的芯片领域,如电源管理、汽车控制芯片MCU、信号处理芯片等,国产芯片性能正快速接近国际水平:

车规MCU:能在极寒(-40℃)和高温(175℃)下稳定工作,安全等级达到汽车行业最高要求,生产良品率高达98%,国产车规MCU的市场份额因此从5%提升到了12%。

电源管理芯片:电能转换效率超过95%,待机时耗电极低,成功替代了部分国外大厂产品,打入了主流手机厂商供应链。

5G射频芯片:能处理高速的5G毫米波信号,信号输出功率误差很小(±0.3dB),性能稳定,满足5G基站的高精度需求。

2、特色工艺:成熟制程的价值深挖

在那些不太依赖最尖端设备、但需要独特工艺的领域,中国企业正建立起自己的优势:

新一代半导体材料(SiC/GaN):碳化硅(SiC)芯片能承受超高电压和高温,导热性能好,让电动车驱动系统效率高达99.2%;氮化镓(GaN)快充芯片开关速度极快,体积只有传统硅芯片的三分之一。这个领域市场前景巨大,预计2025年规模超500亿元。

高压集成工艺(BCD):能在一个芯片上集成复杂的功率控制电路(支持700V高压),良品率稳定在94%以上,支撑了工业电机驱动器的国产化。

智能传感器融合:将微机械传感器(MEMS)和电路(CMOS)集成在一个芯片上,让红外测温等传感器灵敏度高、误差极小(<0.1℃),用于工厂精密温控。

3、架构与封装:系统级创新破局

在决定性能上限的架构层面,中国产业以“集成创新”突破“单点局限”:

RISC-V开源架构崛起:国产高性能RISC-V处理器(如“昆明湖”)性能比早期翻倍。国产的RISC-V处理器核心(IP)首次获得全球最高功能安全等级(ASIL-D)认证,可用于最严苛的汽车电子。

先进封装自主突破:掌握了高密度芯片堆叠和互连技术,显著提升了芯片间数据传输速度和密度,同时降低了成本。实现了多层存储芯片的高带宽(819GB/s)3D堆叠集成。

存算一体芯片:华为推出的AI推理芯片,让计算单元更靠近存储单元,大幅减少数据搬运耗电,在金融风控等场景实现毫秒级响应。

万创投行认为,中国技术的成功路径是“从应用出发”:例如,国产车规MCU通过严苛认证并量产装车;华为AI芯片与合作伙伴优化模型,推理延迟降低50%。这种“深入理解应用需求,进行系统级技术重构”的方法,有效绕过了单点技术被“卡脖子”的困境。

(三)标准与生态的自主博弈

行业技术路线的分化不仅带来产品创新窗口,更引发产业规则的重构。中国高性能芯片产业正从技术追随转向标准制定与生态主导,通过三层战略争夺话语权:

1、 打造自主芯片“IP积木库”

构建了覆盖多种应用的RISC-V处理器核心库,性能匹敌国际主流产品,支持主流操作系统。

开发了专门针对AI大模型优化的处理器核心,算力强劲。

国产芯片设计软件(EDA)工具链逐步完善,能支撑从设计到生产的全流程。

2、建立自己的连接“规则”

在开放的芯片互连标准(UCIe)基础上,主导制定了更符合中国需求的安全增强版本。

推出了国产超高速、高可靠短距离通信协议,用于车用芯片互连等场景。

开发了自主的内存接口技术(OpenHCI),绕开国外专利,高效适配国产存储芯片。

3、抢占开源生态高地

在RISC-V国际组织中话语权增强,主导了超过一半的关键技术委员会,推动AI加速等核心标准的制定。

国产AI软件框架与国产硬件深度结合,性能大幅领先国际同类方案。

产学研紧密合作(如国家平台推动),企业、高校、研究所联合攻关,显著缩短了车规芯片等产品的研发周期。

综上所述,这种生态构建的终极目标并非闭门造车,而是建立平等的交叉授权能力。正如上述提到的RISC-V国际基金会2024年数据所示:中国贡献全球50%的RISC-V芯片出货量,但同时也吸纳了35%的国际开发者参与本土项目。这种“开放中自主,共生中主导”的范式,正成为技术重构期的中国智慧。

价值博弈:产业格局与千亿价值的深度重构

(一)传统价值链的失能危机

全球半导体产业长期由IDM(垂直整合)、Fabless(设计分离)与Foundry(代工)三大模式主导,但在高波动环境下,其结构性弊端集中爆发。

3nm先进制程研发成本飙升至78亿美元,IDM巨头英特尔代工业务连续5季度亏损超13亿美元/季,迫使考虑分拆制造部门止损;Fabless企业虽规避制造重资产,但台积电3nm代工报价超2万美元/片,将设计企业利润压缩至15%以下。

美国2025年8月新规以“算力密度”为标尺,将消费级显卡RTX 4090等高性能芯片全面纳入出口管制,甚至封锁云算力访问,导致英伟达对华订单风险骤增、股价单日暴跌8%。

传统IDM模式因自建产线固化,难应对需求波动。2024年汽车芯片短缺期间,欧洲车企平均交付周期延长至32周,而采用Fabless+Foundry模式的中国企业通过产能共享机制将周期压缩至14周。

成本、地缘、需求三重压力下,传统分工模式的价值分配机制濒临失效,重构已成必然。

(二)新势力的崛起:中国重构价值链的三重路径

中国产业力量以“体系化能力”打破旧秩序,在高端领域实现价值流向反转:

在设计端,中国聚焦高溢价市场,推动芯片按场景定义。汽车电子领域,国产车规级MCU通过ASIL-D认证,工作温度范围达-40℃到175℃,良率高达98%,推动市场份额从5%升至12%,逐步替代英飞凌和恩智浦的中端产品。在AI加速方面,华为昇腾910B凭借256TOPS(INT8)的算力,支撑讯飞星火大模型推理时延低于100毫秒,2024年国内AI训练芯片份额达到38%。

在制造端,中国以特色工艺反制先进制程封锁。第三代半导体领域,SiC MOSFET的击穿场强达到3.5MV/cm,助力比亚迪电驱系统效率高达99.2%,成本较英飞凌方案低30%。同时,14纳米FinFET工艺良率提升至95%,并通过Chiplet集成实现性能等效7纳米,推动工业FPGA芯片市占率突破8%。

在生态协同方面,国产设备和材料打通关键节点。光刻光学领域,波长光电的浸没式物镜NA值突破1.35,支撑国产ArF光刻机达到65纳米分辨率,成本仅为ASML同代机型的40%。

这些努力带来了价值流向的质变:2024年,中国汽车芯片进口依赖度从85%降至52%,工业控制芯片本土采购率突破35%,超过300亿美元的价值从欧美流向东亚。

(三)资本再分配的终极博弈

在半导体产业的重构浪潮中,资本的押注本质上是对“重构后价值分配权”的预判。国内外资本主要基于三种逻辑进行布局。

首先,国家资本通过战略性投入构建安全底座。中国国家集成电路大基金二期(募资900亿美元)重点投向设备和材料领域,推动国产光刻机、刻蚀机等设备的采购占比在2024年升至28%,带动北方华创等企业的研发投入增长40%。

其次,产业资本通过垂直整合锁定系统级价值。车企如比亚迪和蔚来设立百亿级芯片基金,定制SiC功率模块,实现电控成本降低20%。同时,中芯国际与头部AI芯片企业签订产能对赌协议,优先保障先进封装产能,分润比例从55%升至70%,进一步巩固产业协同优势。

最后,风险资本聚焦于技术拐点,追求超额回报。2024年,半导体领域的VC/PE融资中,Chiplet(占比32%)、RISC-V(28%)和存算一体(18%)成为三大热点。例如,进迭时空等企业单轮融资超5亿美元,估值年增300%。资本逻辑也在发生质变,从“单一企业成长”转向“生态控制力溢价”。RISC-V基金会中,中国成员主导11/19技术委员会,掌握标准制定权的企业估值达到传统设计公司的两倍。

这场博弈的本质在于,资本不再单纯追逐技术单点突破,而是通过“生态位卡位”争夺重构后的规则制定权。当美国以100%关税逼迫产业链回流时,中国以开放生态反制封闭体系,千亿价值再分配的天平已然倾斜。

数据也印证了这一点:2025年,中国半导体产业销售收入突破1.5万亿元,过去十年间,中国芯片自给率已从微薄的10%攀升至25%,尤其在成熟制程(28nm及以上)领域,自给率更是高达70%。这背后是千亿美元级价值从传统巨头向中国生态协同者的史诗级迁移。当英特尔等传统巨头还在IDM与Fabless模式间挣扎时,中国已定义出第三种答案——以场景为根、生态为网、资本为脉的价值重构方程式。

未来图景:重构路径与投资启示

(一)重构路径推演:三极分化与动态平衡

全球半导体产业正从“全球化单循环”向“区域化多循环”演进,形成了三条并行的重构路径。

首先,在制造地域分化方面,关税政策正在驱动区域闭环的形成。美国试图构建一个全本土的半导体产业链闭环,苹果为此投入了6000亿美元,台积电的亚利桑那工厂和德州仪器的产能成为关键节点。中国则以“流片地=原产地”的新规为支点,通过125%的关税政策,迫使美系IDM企业让出市场份额。2024年,中国车规芯片的进口依赖度从85%降至52%,本土采购率突破了35%。与此同时,欧盟试图以《芯片法案》的430亿欧元吸引英特尔和台积电建厂,但德国晶圆厂因成本压力陷入“暂停”,暴露出区域化落地的瓶颈。

在技术路线方面,先进制程与特色工艺呈现出共存的局面。尖端制程领域,台积电和三星仍然主导着3纳米以下的赛道,但全球AI芯片交付却因CoWoS封装产能短缺(缺口超30%)而受到制约。与此同时,中国通过Chiplet集成技术,使14纳米制程的性能等效于7纳米,成本降低了40%,在工业控制和汽车电子领域形成了替代窗口。此外,上文提到RISC-V架构的全球出货量已超过100亿颗,其中中国占据了50%的份额。华为的存算一体芯片降低了对HBM内存的依赖达70%,为边缘推理场景开辟了新的路径。

在市场份额再分配方面,中国既面临机遇也面临挑战。在增量市场,AI训练芯片的国产化率从2021年的5%跃升至2025年的15%,预计到2027年将达到55%;车规MCU的份额也在两年内从5%升至12%。然而,中国也面临着关键瓶颈的挑战,包括设备依赖问题,国产光刻机仅能支撑65纳米制程,EUV的国产化率仍低于5%;生态短板问题,EDA工具全流程覆盖率不足30%,高频IP库积累薄弱。

(二)中国厂商的机遇与挑战:攻守转换的临界点

1、核心优势:需求与政策的双轮驱动

中国厂商在半导体产业重构中面临着机遇与挑战。核心优势方面,需求与政策的双轮驱动为中国厂商提供了强大的动力:

中芯国际的客户订单在两年内激增了10倍,新增需求90%来自汽车和工业领域的国产替代。国家大基金二期的900亿美元重点投入设备和材料,使得光刻机、刻蚀机的国产化率在三年内提升了15%。中国工程师红利也在转化为产业优势,RISC-V国际基金会19个技术委员会中,中国主导了11个,推动了向量指令集等标准的落地。此外,特色工艺壁垒也在形成,SiC MOSFET的击穿场强达到3.5MV/cm,赋能电动车电驱系统效率高达99.2%,成本较国际方案低30%。

2、关键挑战:硬科技与软生态的短板

然而,中国厂商也面临着关键挑战。在硬科技与软生态方面,EDA/IP自主性危机凸显,高端芯片设计依赖Synopsys和Cadence工具,国产EDA仅覆盖28纳米以上的流程;处理器IP的国产化率不足20%,ARM v9架构授权受限制约了高性能CPU的研发。设备材料方面也存在卡脖子问题,浸没式光刻机物镜NA值1.35仅能支撑65纳米制程,与ASML的0.33NA EUV相差两代;高端光刻胶的国产化率低于10%,库存安全垫不足3个月。

全球化运营风险也在增加,美国100%的半导体关税迫使企业海外设厂,但东南亚的基建不足导致良率损失15%。研发投入强度也存在失衡,头部设计企业的研发费用率超25%,但设备企业仅8%,低于应用材料的14%。

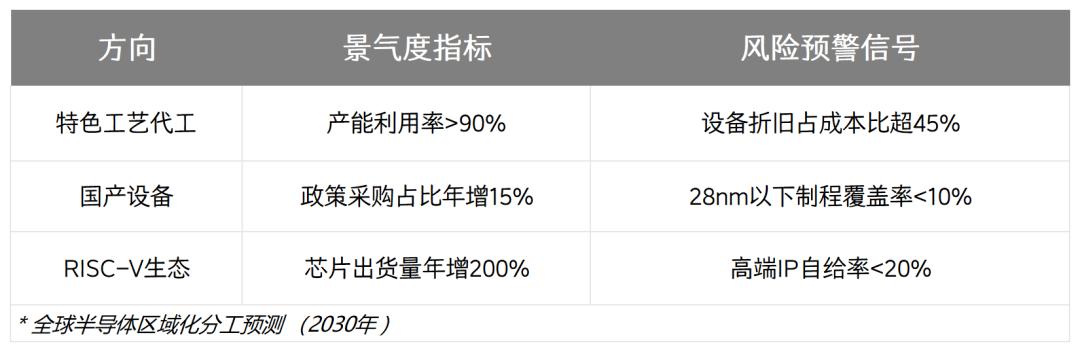

(三)投资策略建议:聚焦重构关键节点

在半导体产业重构的背景下,投资策略应聚焦于关键节点:

首先,产能控制型龙头值得关注。特色工艺代工厂掌握90纳米BCD、SiC等车规工艺,产能利用率高达92.5%,超出行业均值20%。设备突破企业方面,浸没式光刻机和5纳米刻蚀机的国产替代窗口已经打开,政策采购占比强制提升至30%。

其次,硬科技颠覆者也具有投资价值。Chiplet先进封装领域,本土玻璃基板PLP技术成本低硅中介层40%,I/O密度达300个/mm²。架构创新企业方面,RISC-V ASIL-D认证IP厂商和存算一体芯片设计商值得关注。

最后,生态受益企业也值得关注。材料本土化方面,高纯硅片和特种气体供应商与晶圆厂扩产计划紧密绑定。测试设备商方面,CoWoS封装检测设备需求激增,国产化率从10%向50%跃进。

然而,投资机构也需要注意四维不确定性博弈带来的风险:

技术迭代脱节方面,如果国产3D堆叠技术未能跟进HBM5转向浸没式冷却,AI芯片的代差可能拉大。

地缘政治超预期方面,美国可能将关税豁免与“技术脱钩”绑定,强制中国企业弃用国产设备。

市场竞争反噬方面,2027年AI芯片产能过剩风险显现,ASP下行压力可能挤压毛利,预计降幅15%-20%。

估值泡沫化方面,Chiplet/RISC-V企业平均PE达120倍,但商业化落地率不足30%,存在价值修正空间。

启示:从防御到主导的战略升维

全球半导体产业正经历“单极秩序瓦解”与“多极体系重构”的历史性转折。当前美国以“15%抽成税”强行收割英伟达对华芯片收入,变相抬高H20综合成本40%,却意外加速中国AI芯片自给率从2023年的17%向2027年的55%(预测)的跃升。

在此背景下,上述所提到的“三重重构”成为高性能芯片产业演进的核心逻辑,其本质在于价值分配权的再争夺。中国厂商凭借体系化创新和敏捷响应,正从被动适应转向主动塑造新格局。这场深刻的重构将带来巨大的市场波动,也孕育着前所未有的投资机遇。这场重构的终极胜者,必是那些将“国产替代”升维至“生态输出”的企业。未来十年的芯片霸权,不取决于谁拥有最锋利的矛,而取决于谁能编织最坚韧的网。

本文来自微信公众号“万创投行”,作者:万创研究院,36氪经授权发布。